ТЕМА 9

ІНВЕСТИЦІЙНЕ ПРОЕКТУВАННЯ

Цілі

і завдання вивчення теми 9:

- визначити економічну сутність інвестиційного

проекту;

- розкрити основні ознаки проекту;

- розглянути класифікацію інвестиційних

проектів;

- розглянути життєвий цикл

інвестиційного проекту;

- розкрити особливості формування

грошових потоків проекту.

9.1. Поняття

інвестиційного проекту.

9.2.

Класифікація інвестиційних проектів.

9.3.

Життєвий цикл інвестиційного проекту.

9.4.

Формування грошових потоків проекту.

9.1. Поняття

проекту є одним із базових у інвестиційному процесі. Оскільки інвестування перш

за все, орієнтується на забезпечення процесу розширеного відтворення, то слід

зосередити увагу на тому, що інвестиційний проект має свою специфіку. Він

передбачає досить довготривалий період освоєння та реалізації. У процесі

експлуатації створеного об’єкта інвестування стає можливим отримання

відповідної продукції проекту, продаж якої забезпечує відшкодування інвестору

вкладень у створення такого об’єкта. Разом з ти, за своєю сутністю, інвестиційний

проект на відміну від традиційного проекту орієнтується на забезпечення

інвестиційних цілей та сприяє подальшому розвитку.

Отже, інвестиційний проект – це комплекс взаємопов’язаних заходів,

розроблених для досягнення інвестиційних цілей протягом заданого часу за

встановлених ресурсних обмежень.

Основними особливостями

інвестиційного проекту слід визначити:

1) порівняно тривалий період

освоєння початкової суми вкладень;

2) поетапний вихід на

проектну потужність у процесі експлуатації створеного об’єкта інвестування;

3) необхідність додаткових

вкладень у проект протягом його реалізації для виконання поставлених цілей;

4) потреба здійснення

значних початкових вкладень.

Інвестиційний

проект – це спеціальним способом підготовлена

документація, що містить максимально повний опис і обґрунтування всіх

особливостей майбутнього інвестування. У такому розумінні проект є

документованим інвестиційним планом.

Інвестиційний

проект – це комплекс заходів, що здійснюються інвестором з

метою реалізації свого плану нарощування капіталу. Дії інвестора мають бути

оптимальними для досягнення поставлених цілей за обмежених часових, фінансових

і матеріальних ресурсів.

Основними рисами

інвестиційного проекту є:

– виникнення, існування та

закінчення проекту в певному оточенні;

– зміна структури проекту з

триванням його життєвого цинку;

– наявність певних зв’язків

між елементами проекту як системи;

– можливість відміни вхідних

ресурсів проекту.

Виходячи з визначення сутності

проекту, виокремлюють його головні ознаки:

– наявність чітко

сформульованої мети проекту, що є бажаним і доведеним результатом, досягнутим у

межах певного строку за заданих умов реалізації проекту;

– структуризація проекту за

цілями. Будь-яка мета проекту має структуру, яка може бути представлена

ієрархією цілей проекту, починаючи від стратегічних і закінчуючи

конкретизованими завданнями, у межах яких чітко визначаються засоби досягнення

мети проекту;

– обов’язкова зміна стану

проекту для досягнення його мети, яка означає, що реалізація будь-якого інвестиційного проекту завжди

пов’язана зі змінами у відповідній системі і є цілеспрямованим її перетворенням

з наявного стану на бажаний, що і визначено в меті проекту;

– обмежений бюджет, тобто

обмеженість ресурсів, яка означає що будь-який проект має свій обсяг

матеріальних, людських і фінансових ресурсів, які використовуються за

встановленим і лімітованим бюджетом;

– наявність часових меж,

тобто обмеженість проекту у часі. Часові

рамки є необхідною ознакою будь-якого проекту і означають, що проект має чітко

виокремленні строк початку і строк завершення;

– неповторність, яка

означає, що заходи, які необхідно здійснити для реалізації проекту, мають такий

рівень інновацій, комплексності і структурованості, що дає змогу відрізняти як

один проект від іншого, так і проект від програми і плану.

Отже, інвестиційний проект –

це система організаційно-правових і розрахунково-фінансових документів, які

визначають порядок взаємопов’язаних у часі та просторі й узгоджених із

ресурсами організаційних заходів і дій, спрямованих на розвиток підприємства.

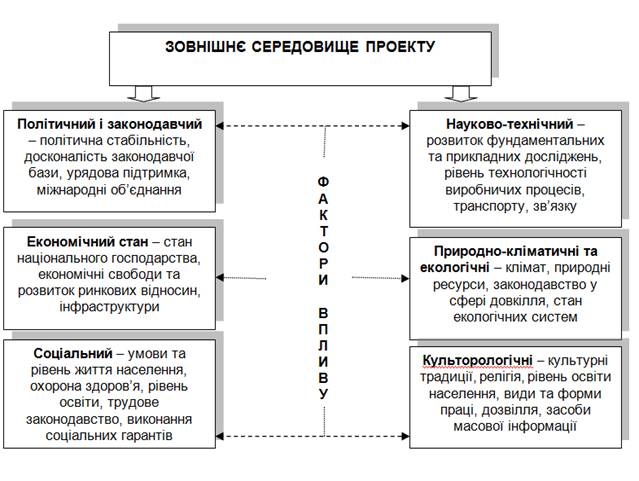

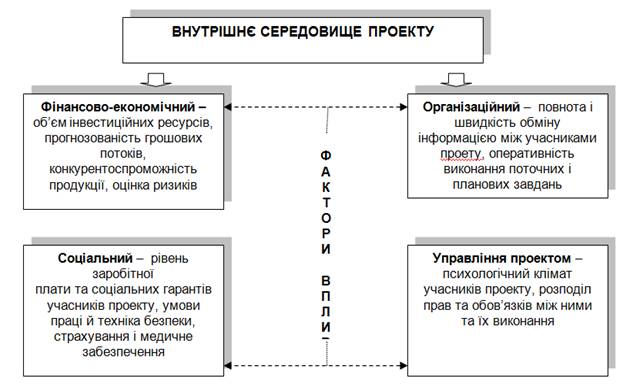

На середовище проекту

впливають зовнішні та внутрішні фактори (рис. 9.1 та рис. 9.2)

Рис. 9.1. Фактори впливу зовнішнього середовища проекту

Класичний проект має три складові:

технологічну, будівельну та техніко-економічну.

Технологічна

частина складається зі схеми виробництва (технологічно

взаємопов’язаних одиниць обладнання), технологічних етапів і переділів

виготовлюваної продукції, її обсягів виробництва і якісних показників.

Будівельна

частина визначає стандартні вимоги до об’ємно-планувальних і

конструктивних рішень. Перші передбачають розміщення основних і підсобних

приміщень, цехів, розміри їх площі і об’єму, другі – використання найбільш

доцільних будівельних матеріалів, конструкцій і деталей.

Техніко-економічна

частина включає передпроектні дослідження і техніко-економічні

обґрунтування, розрахунки економічних показників ефективності і доцільності

проекту.

Керуючись вимогами та

параметрами завдання на проектування, проектна фірма проводить економічні та

інженерні дослідження. Перші виконуються з метою перевірки доцільності проекту:

вивчаються забезпечення виробництва сировиною, транспортними засобами, робочою

силою, можливості використання місцевих будівельних матеріалів та наявної

виробничо-технічної бази будівництва.

Рис. 9.2.

Фактори впливу внутрішнього середовища проекту

Інженерні дослідження здійснюються з метою

перевірки обґрунтованості будівництва на вибраному майданчику, тобто вивчаються

топографічні, геологічні, гідрогеологічні, гідрометричні, метеорологічні та

інші умови виконання будівельно-монтажних робіт. Результатом є визначення площі

будівництва, обсягів земляних робіт, вибір типів фундаментів і наземних

конструкцій окремих будівель і споруд, вибір джерел забезпечення будівництва та

експлуатації підприємства енергією, водою, комунікаційними мережами й іншими

об’єктами виробничої інфраструктури.

В Україні традиційно весь

комплекс інженерних і економічних досліджень проводиться генеральним

проектувальником із залученням спеціалізованих

науково-дослідних, дослідно-конструкторських і геологорозвідувальних

фірм згідно з укладеними договорами. Керує цим дослідження головний інженер

(архітектор) проекту.

Після проведення інженерних

та економічних досліджень, затвердження майданчика під забудову та його

обмежування в натуральному вигляді генеральний проектувальник отримує

архітектурно-планувальне завдання, що, по суті, є початком розроблення

проектно-кошторисної документації.

9.2.

До

основних ознак класифікації проектів, які впливають на трудомісткість

проведення передінвестиційних досліджень, розроблення проекту та оцінки

доцільності його реалізації належать: масштаб, складність, обсяг початкового

бюджету, тривалість. Саме співвідношення цих ознак дає чітке уявлення про

надвеликі, великі, середні та малі проекти.

Зазвичай до надвеликих

належать проекти з великим початковим бюджетом інвестицій, значною кількістю

учасників, що беруть участь у його реалізації, які потребують тривалого періоду

для освоєння інвестицій та розраховані на довготривалу перспективу, а,

відповідно, основні результати його реалізації мають суттєве значення і вплив

на подальшу діяльність учасників проекту.

Передінвестиційні

дослідження здійснюються різними проектно-дослідними, інжиніринговими,

консалтинговими фірмами. Тривалість дослідження коливається від декількох

місяців до 1-2 років, залежно від складання, вартості та новизни проекту.

За складністю проекти

поділяються на моно- та мультипроекти, мегапроекти. Монопроект

– це окремий проект певного виду і масштабу. Мульпроект – комплексний проект, який складається з декількох моно

проектів і вимагає багато проектного управління. Мегапроект – комплексний проект розвитку регіонів, секторів

економіки тощо, який складається з декількох моно проектів і мультипроектів,

об’єднаних однією метою.

За якістю проекти

класифікуються на проекти звичайної якості та бездефектні. На відміну від

звичайних до бездефектних проектів висуваються особливі вимоги щодо якості.

У процесі підготовки

проектів аналізуються альтернативні рішення щодо досягнення мети проекту.

Оскільки здійснення проекту спрямоване на досягнення певної мети, то після його

ідентифікації, тобто чіткого формулювання поставленої мети та її

структуризації, розглядаються можливі або альтернативні рішення про шляхи її

досягнення. З огляду на це можна виокремити за наслідками прийняття рішень взаємовиключні (якщо реалізація одного

проекту одночасно позбавляє необхідності реалізації інших), заміщувальні (якщо один і той же проект

може бути використаний і для іншого виду діяльності – побудові греблі для

отримання електроенергії і побудова греблі для зрошення земель), синергійні (один проект викликає

необхідність реалізації іншого або підвищує ефективність від реалізації іншого)

та незалежні й умовні проекти.

До взаємовиключних проектів належать такі рішення, прийняття одного з

котрих виключає прийняття іншого. Прикладом може бути рішення щодо створення на

конкретній земельній ділянці або зони відпочинку, або металургійного комбінату.

До заміщувальних належать рішення, прийняття яких тим чи іншим чином

сприяє досягненню різних цілей. Наприклад, гребля будується і для роботи

гідроелектростанції, і для зрошування сільськогосподарських угідь, але технічні

характеристики греблі для досягнення оптимальної роботи станції та для

оптимального зрошення є різними. Відтак, можливі рішення про технічні

характеристики греблі будуть заміщувальними, оскільки вони так чи інакше

враховують обидві мети.

До синергійних належать рішення, прийняття одного з яких збільшує

ефективність прийняття іншого, наприклад, модернізація залізничного вокзалу та

морського порту міста.

Основу незалежних формують незалежні рішення.

До умовних належать рішення, прийняття одного з яких є можливим лише

за умови прийняття іншого, наприклад, встановлення системи очищення викидів і

запуск котельні.

Оскільки аналіз

інвестиційних проектів переважно пов'язаний з аналізом доцільності інвестицій,

то для одних типів проектів слід проводити деталізований аналіз, а для інших –

просту процедуру оцінки. Тому фірми можуть класифікувати проекти за категоріями

залежно від необхідної деталізації експертизи.

Проекти

заміщення, орієнтовані на обслуговування виробництва

включають витрати, необхідні для заміщення пошкодженого або зношеного

обладнання. Їх доцільно реалізовувати, якщо фірма не збирається залишати свій

поточний бізнес.

Проекти заміщення, орієнтовані на зменшення

собівартості містять інвестиції на заміщення вже

застарілого, як фізично, так і морально, обладнання з метою зменшення

собівартості продукції. Для таких проектів зазвичай проводиться деталізований

аналіз, особливо в частині технічних аспектів.

Проекти експансії вже

наявних продуктів або ринків, метою яких є збільшення випуску наявних товарів

або розширення дистриб’юторських можливостей. Рішення щодо їх реалізації мають

комплексний характер, тому потребують більш детального аналізу та приймаються

вищим керівним органом підприємства.

Проекти експансії нових

ринків або товарів включають стратегічні рішення, які спроможні змінити природу

самого бізнесу фірми та потребують значних сум інвестицій протягом тривалого

періоду. А отже, реалізація таких проектів вимагає більш детального і

поглибленого аналізу. Рішення про їх реалізацію приймаються радою директорів

або найвищим керівним органом.

Безпечні проекти містять

інвестиції, що необхідні для здійснення угод між профспілками, наказів

виконавчої влади. Їх часто називають обов’язковими інвестиціями, або безприбутковими

проектами.

9.3.

Період

часу, протягом якого готуються і реалізуються інвестиційні наміри інвестора,

становить життєвий цикл проекту.

Життєвий

цикл проекту – це час від першої затрати на проект до

останньої вигоди від проекту. Він відображає розвиток проекту, роботи, які

провадяться на різних стадіях підготовлення, реалізації та експлуатації проекту

і є певною схемою або алгоритмом, за допомогою якого встановлюється певна

послідовність дій за розроблення та впровадження проекту. До поняття циклу проекту

належить визначення різних стадій розроблення і реалізації проекту.

Реалізація проекту вимагає

виконання певної кількості різноманітних заходів і робіт, які для зручності

розгляду можна поділити на дві групи: основна діяльність і діяльність із забезпеченням

проекту. Такий поділ не є розбиттям процесу реалізації проекту на фази і

стадії, оскільки ці діяльності часто збігаються в часі.

До основної діяльності

зазвичай належать аналіз проблеми, формування цілей проекту, базове та детальне

проектування, виконання будівельно-монтажних робіт, здавання проекту,

експлуатація проекту, ремонт, обслуговування та демонтаж обладнання тощо.

Діяльність із забезпечення

проекту у свою чергу може бути поділена на організаційну, правову, кадрову,

фінансову, матеріально-технічну, комерційну та інформаційну. Чіткого й

однозначного поділу цих робіт у логічній послідовності та у часі за можливою

кількістю проектів не має (відповідно і фаз та етапів виконання проекту),

оскільки визначальними є цілі й умови реалізації проекту.

Згідно програмних матеріалів

організації з питань промислового розвитку ООН (UNIDO) будь-який інвестиційний

проект проходить три головні фази свого розвитку, а саме:

- передінвестиційну (попередні

дослідження до остаточного прийняття інвестиційного рішення);

- інвестиційну (проектування,

укладання договорів підряду, будівництво);

- експлуатаційну

(експлуатація новостворених об’єктів).

Фази та стадії життєвого

циклу проекту за методикою UNIDO подано в таблиці 8.1.

Передінвестиційна фаза проекту

триває від попередніх досліджень до кінцевого прийняття інвестиційного рішення.

У передінвестиційний фазі здійснюється декілька паралельних видів діяльності,

які практично можуть частково поширюватись і на інвестиційну фазу. Основою

інвестиційного проекту є інвестиційна ідея, задум. Поява інвестиційної ідеї

може бути викликана вимогами ринку, потребами організації, вимогами замовника,

технологічним прогресом, вимогами законодавства тощо.

Інвестиційна ідея повинна

бути детально пророблена на стадіях ПТЕО (попереднє техніко-економічне

обґрунтування) і ТЕО (техніко-економічне обґрунтування). За своєю структурою

ПТЕО і ТЕО повинно бути майже однаковими. Розбіжності полягають лише в ступені

деталізації розглянутих даних і глибині пророблення етапів досліджуваного

проекту.

Стадії реалізації

передінвестиційної фази:

1. Попередній аналіз

інвестиційних можливостей.

2. Вибір найбільш

прийнятного варіанту проекту.

3. Розробка ПТЕО проекту.

4. Розробка ТЕО проекту.

5. Розробка стратегії

проекту.

6. Складання бізнес-плану

проекту.

7. Прийняття рішення щодо

доцільності фінансування проекту.

Таблиця 9.1

Фази та стадії

життєвого циклу проекту за методикою UNIDO

|

Життєвий

цикл проекту за методикою UNIDO |

Фази

життєвого циклу |

Стадії

життєвого циклу |

|

Передінвестиційна фаза |

передідентифікаційна |

|

|

ідентифікаційна |

||

|

підготовка проекту |

||

|

розробка та експертиза проекту |

||

|

планування і проектування проекту |

||

|

Інвестиційна фаза |

підготовка, розробка та проведення

тендерів |

|

|

інженерно-технічне планування |

||

|

будівництво |

||

|

виробничий маркетинг |

||

|

навчання персоналу |

||

|

Експлуатаційна фаза |

здача в експлуатацію |

|

|

виробнича експлуатація |

||

|

заміна та оновлення |

||

|

розширення та інновації |

||

|

підсумкове оцінювання проекту |

По завершенню ПТЕО і ТЕО

учасники проекту дають власну оцінку проекту відповідно до своїх цілей,

передбачуваних ризиків, інфляційних процесів, витрат і майбутніх доходів.

Розробка ПТЕО (ТЕО) здійснюється тільки тоді, коли визначені джерела і методи

фінансування з достатнім ступенем точності.

Завершується

передінвестиційна фаза розробкою стратегічного плану, бізнес-плану й ухваленням

рішення про фінансування проекту.

Наступна фаза – інвестиційна фаза або фаза

впровадження проекту охоплює широке коло консультаційних та проектних робіт,

які насамперед пов’язані із процесами проектного управління. Під час

інвестиційної фази має місце: підготовка і проведення тендерів,

інженерно-технічне проектування, будівництво, виробничий маркетинг, навчання

персоналу.

Завершується інвестиційна

фаза проекту навчанням персоналу, тобто тих осіб, хто в подальшому буде

задіяний в проекті. Якісне планування й ефективне управління проектом повинні

гарантувати, що виконання необхідних робіт: будівництва, постачання і монтажу

обладнання, набору і навчання персоналу буде вчасним і належним. Для цього

впродовж усієї інвестиційної фази

проекту обов’язково здійснюється його моніторинг. У найбільш загальному

вигляді під моніторингом проекту розуміють систему спостереження за станом його

реалізації.

Експлуатаційна фаза проекту

характеризується початком виробництва продукції або надання послуг і

відповідних надходжень усіх видів ресурсів, здебільшого у формі оборотних

коштів. Структурний склад стадій у цій фазі

наведений нижче:

ü здача

в експлуатацію;

ü виробнича

експлуатація;

ü заміна

та оновлення;

ü розширення

та інновації;

ü завершальна

оцінка проекту.

Основою експлуатаційної фази

є дослідження технічного, комерційного, фінансового та економічного стану

підприємства для подальшого підвищення ефективності його діяльності. Таким

чином, знову починається фаза передінвестиційних досліджень.

Універсальним підходом до

визначення робіт, які відносяться до різних фаз і стадій циклу проекту, є

підхід Всесвітнього банку, згідно якого загальна процедура інвестиційної

діяльності стосовно конкретного інвестиційного проекту формалізується у вигляді

так званого проектного циклу, який складається з таких етапів: ідентифікація, розробка, експертиза, переговори, реалізація, завершальна оцінка.

Період типової реалізації

інвестицій поділяється на три частини:

1) підготовлення – формування початкових витрат на проект (проектні

роботи, організація фінансування, стадії погодження, планування та

матеріально-технічне забезпечення початку робіт);

2) реалізація – створення нового матеріального об’єкта, коли

безпосередньо освоюються початкові інвестиції проекту;

3) експлуатація нового виробництва, отримання прибутку, забезпечення

окупності інвестицій, подальша робота об’єкта, коли починають надходити вигоди

від освоєння інвестицій.

9.4. Поняття

грошовий потік запозичене з іноземної мови. Поняття cash у цьому випадку не означає «готівка», оскільки гроші можуть

мати як готівкову, так і безготівкову форму, вільно переходячи з однієї в іншу.

Словосполучення cash flow доцільніше

перекладати як «рух коштів», що відображає динаміку грошових надходжень та

витрат і є грошовим потоком – різницею між грошовими надходженнями та

витратами.

Рух грошових коштів фірми є

безперервним процесом. У фінансовому менеджменті управління грошовим потоком є

одним з найважливіших завдань. Під час аналізу інвестиційних проектів оцінка та

прогнозування грошових потоків використовуються у процесі обґрунтування

ефективності кожного проекту та розрахунків забезпечення їх коштами, що є

центральною проблемою прийняття виваженого рішення про доцільність інвестування.

Усі ці підходи використовуються під час

аналізу проектів, але базовою моделлю є визначення загального грошового потоку

як загального руху коштів протягом певного періоду, тобто всього циклу

реалізації проекту. Загальний грошовий потік розраховується за допомогою

показника cash flow. Тобто грошовий потік є різницею між грошовими

надходженнями та витратами за певний період часу реалізації інвестиційного

проекту.

Грошові

потоки від операційної діяльності визначаються переважно основною діяльністю

суб’єкта господарювання, яка приносить дохід. Таким чином, вони є, як правило,

результатом операцій та інших подій, які підпадають під визначення прибутку або

збитку. Прикладами грошових потоків від

операційної діяльності є:

- надходження

грошових коштів від продажу товарів та надання послуг;

- надходження

грошових коштів від роялті, авторських гонорарів, комісійних, а також інший

дохід;

- виплати

грошових коштів постачальникам товарів та послуг;

- виплати

грошових коштів працівникам та виплати за їх дорученням;

- надходження

грошових коштів і виплати грошових коштів страхової компанії за премії та

позови, ануїтети та інші виплати за полісами;

- виплати

грошових коштів або компенсація податків на прибуток, якщо вони конкретно не

ототожнюються з фінансовою або інвестиційною діяльністю;

- надходження

і виплати грошових коштів за контрактами, укладеними для дилерських або

торговельних цілей.

Деякі

операції, наприклад, продаж об’єкта основних засобів, можуть приносити прибуток

або збиток, що є складовою щодо визначення прибутку або збитку. Проте грошові

потоки, пов’язані з такими операціями, - це грошові потоки від інвестиційної

діяльності.

Прикладами грошових потоків, що виникають від інвестиційної діяльності є:

- виплати

грошових коштів для придбання основних засобів, нематеріальних активів та інших

довгострокових активів. Ці виплати охоплюють також такі, що пов’язані з

капіталізованими витратами на розробки та будівництво власними силами;

- надходження

грошових коштів від продажу основних засобів, нематеріальних активів, а також

інших довгострокових активів;

- виплати

грошових коштів для придбання власного капіталу або боргових інструментів інших

підприємств, а також часток у спільних підприємствах (інші, ніж виплати за

інструменти, що визнаються як еквіваленти грошових коштів або утримуються для

дилерських чи торговельних цілей);

- надходження

грошових коштів від продажу власного капіталу або боргових інструментів інших

підприємств, а також часток у спільних підприємствах (інші, ніж надходження за

інструменти, що визнаються як еквіваленти грошових коштів або утримуються для

дилерських чи торговельних цілей) тощо.

Прикладами грошових потоків, що виникають від фінансової діяльності є:

- надходження

грошових коштів від випуску акцій або інших інструментів власного капіталу;

- виплати

грошових коштів власникам для придбання або викупу раніше випущених акцій

суб’єкта господарювання;

- надходження

грошових коштів від випуску незабезпечених боргових зобов’язань, позик,

векселів, облігацій, іпотек, а також інших коротко або довгострокових позик;

- виплати

грошових коштів для погашення позик;

- виплати

грошових коштів орендарем для зменшення існуючої заборгованості, пов’язаної з

фінансовою орендою.

Під

час аналізу інвестиційних проектів важливо зробити оцінку саме грошових

потоків, які будуть прийняті при розрахунках критеріїв і показників його

ефективності. Такі грошові потоки називаються релевантними. Вони можуть бути

релевантними, тобто розглядатися з погляду застосування критерії ефективності

проекту, та додатковими, якщо активи та пасиви не є показниками бухгалтерського

балансу (фірма одночасно здійснює поточну діяльність та інші проекти), а

стосуються одного інвестиційного проекту.

Релевантні

грошові потоки – це визначені грошові потоки, які

розглядаються у аналізі доцільності інвестицій у конкретний проект та оцінки на

цій основі їх ефективності.

Якщо проект впроваджується

на базі наявного підприємства, тобто фірма має фіксовані на певну дату основні

та оборотні засоби і намагається досягти певної мети, то для достовірної оцінки

впливу проекту на її фінансовий стан, результати та забезпеченість коштами

необхідно враховувати тільки цей вплив, а не поточні фактори, які не стосуються

проекту. Тому у розрахунках потрібно використовувати лише додаткові грошові

потоки. Тобто критерієм оцінки доцільності грошового проекту є додаткові

грошові потоки, які утворюються у результаті здійснення проекту.

Додаткові

грошові потоки – грошові потоки, що стосуються інвестиційного

проекту, та є вираженням додаткових вигід і витрат проекту. Оскільки грошові

надходження фірми не ідентичні їхнім доходам, проектний аналіз використовує

поняття грошового потоку. Чистий дохід зазвичай розраховується згідно з

бухгалтерськими правилами і визначається як різниця між доходами та витратами:

Грошовий

потік = Чистий дохід + неявні надходження (амортизаційні відрахування)

Кумулятивний

грошовий потік – це чистий грошовий потік протягом

тривалого циклу реалізації інвестиційного проекту, що дає можливість обрахувати

загальні сукупні вигоди від реалізації інвестиційного проекту на кожен період

часу.

Для розрахунку традиційного

грошового потоку обчислюють загальні надходження від реалізації проекту,

включаючи нараховану амортизацію за експлуатованим у період реалізації такого

активом – об’єктом інвестування. Це пов’язано з тим, що традиційно амортизація

відшкодовує частину витрат на придбання активу і тим самим її розглядають як

суттєве джерело фінансування майбутніх інвестицій у їх різних формах

відтворення. Тому традиційний грошовий потік можна обчислити за формулою:

Традиційний

грошовий потік = Чистий дохід + Амортизація + Дохід на капітал

Чистий потік інвестиційного

проекту відображає загальні зміни у залишках грошових коштів фірми за певний

період часу в межах загального життєвого циклу проекту.

Загальний

грошовий потік – це фактичні чисті грошові кошти, що

надходять у фірму чи витрачаються нею протягом певного періоду.

Резюме. Таким

чином, роль інвестиційного аналізу в управлінні інвестиційною

діяльністю неухильно зростає. Це зумовлено, перш за все, необхідністю

підвищення

ефективності

інвестиційної діяльності, оптимізації та використання матеріальних, трудових і

фінансових ресурсів, підвищенням рівня рентабельності бізнесу, стабільності

економічного зростання та стратегічної стійкості.

Питання для самоперевірки

1.

Що таке проект? Чим проект відрізняється від програми та плану?

2.

Які особливості інвестиційних проектів?

3.

Чим відрізняється звичайний проект від інвестиційного?

4.

За якими ознаками класифікують інвестиційні проекти?

5.

Що таке фази та стадії циклу проекту?

6.

Які проекти належать до взаємовиключних? До заміщуючих? До синергійних?

7. Охарактеризуйте порядок розробки

інвестиційного проекту.

8.

Що включає в себе техніко-економічне обґрунтування проекту?

9. Що таке процедура експертизи інвестиційного

проекту?

10.

Охарактеризуйте грошовий потік за періодом життєвого циклу інвестиційного

проекту.

11.

У чому полягає сутність стратегії підготовлення інвестиційного проекту?

12.

Що таке релевантний грошовий потік?

Рекомендована література

1. Балацький О.Ф.

Управління інвестиціями : навч. посіб. / О.Ф.Балацький, О.М. Теліженко, М.О.

Соколов. – [2-ге вид.,перероб і доп.]. – Суми : ВТД «Університетська книга»,

2004. – 232 с.

2. Вовчак О.Д. Інвестування: навч. посіб. / О.Д. Вовчак. –

Л. : «Новий Світ – 2000», 2006. – 544 с.

3. Грідасов В.М. Інвестування : навч. посіб. /

В.М.Грідасов, С.В. Кривченко, О.Є. Ісаєва – К. : ЦУЛ, 2004. – 164 с.

4. Майорова

Т. В. Активізація інвестиційного процесу в Україні [Текст] : кол. моногр. / [Т.

В. Майорова, М. І. Диба, С. В. Онишко та ін.]; за наук. ред. М. І. Диби, Т. В.

Майорової. – К.: КНЕУ, 2012. – 473 с.

5. Кириченко О.А. Інвестування : підручник / О.А.

Кириченко, С.А. Єрохін. – К. : «Знання», 2009. – 573 с.

6. Пересада А.А. Управління інвестиційним процесом / А.А.

Пересада. – К.: Лібра, 2002. – 472 с.

7. Пєтухов О.М. Інвестування: навч. посіб. / О.М.Пєтухов. –

К.: «Центр учбової літератури», 2014. – 336 с.

8. Чевганова В. Я. Проектний аналіз. [текст] : навч. посіб. / В. Я.

Чевганова, В. В. Биба, А. С. Скрильник – К. : «Центр учбової літератури», 2014.

– 258 с.