ТЕМА 7.

Облік фінансових інвестицій

12.1. Визначення та класифікація фінансових інвестицій

Інвестування лежить в основі

функціонування сучасної економіки, інтегруючи інтереси і ресурси громадян, фірм

та держави з метою ефективного соціально-економічного розвитку. У найбільш

широкій трактовці інвестиції є вкладенням в капітал з метою наступного його

збільшення або збереження.

Розвиток економіки держави залежить від

ефективності реалізації інвестицій, а інвестиційна діяльність є важливим

елементом, який дозволяє ліквідувати диспропорції у розвитку економіки. Тому

детальне вивчення поняття «інвестиційна діяльність» дозволяє не тільки повніше

дізнатися про інвестиційний процес і механізм, але й визначити рівень розвитку

економіки країни.

Інвестиційна теорія

формується одночасно зі світовим ринком, який отримав свій початок завдяки

великим географічним відкриттям XV-XVI

ст. Саме ця обставина вплинула на утворення інвестиційної теорії меркантилізму,

в основу якої було покладено принципи, які були сформульовані Томасом Моном,

Девідом Юмом та Джоном Ло. Але стрімкий розвиток

капіталістичних відносин призвів до занепаду меркантилізму. Тепер вже на перший

план висуваються проблеми виробництва і одночасно змінюється інвестиційна

теорія та інвестиційна політика держави.

Заслуга в формуванні нового

методу пізнання, що докорінно змінив уявлення про роль держави в суспільній

господарській системі, належить англійським економістам. Представники англійської

класичної школи, а саме Адам Сміт вбачав економічну умову збагачення

суспільства в наявності не просто грошей, а капіталів. В його розумінні,

сприяння економічного розвитку можливе при частковому втручанні держави в

економічні процеси, зокрема з метою обмеження непродуктивного споживання, яке

гальмує інвестування.

Давід Рікардо вважав, що вільний рух товарів

і капіталів, що підлягає дії об’єктивних законів, автоматично забезпечує

зростання багатства й стабільність економіки.

Класичні доктрини отримували

свій розвиток у працях «економістів нової хвилі»: Сея,

Мальтус, Сеніора, Бастіа, Дж. Мілля та ін. Особистий внесок Джеймса Мілля в теорії

інвестицій полягає у визначенні ролі держави в регулюванні інвестицій та

інвестиційних процесів.

Чарлз Кері, представник американської

інвестиційної теорії вважав, що політику держави треба будувати на засадах

формування національних інтересів.

У другій половині ХІХ ст.

відбулася трансформація класичної інвестиційної концепції. Завдяки новим

маржинальним підходом було розширено межі аналізу інвестиційних процесів,

уточнено економічну інвестиційну модель. Уперше постає проблема свідомого

регулювання розподілу інвестицій між матеріальними факторами виробництва та

працею, проблема доцільності інвестування виробництва, що базується на

використанні обмежених ресурсів.

Неокласичну теорію

інвестицій розвинув Артур Пігу – автор концепції

«Економіки добробуту». Він розглядав соціальний добробут як суму добробуту

окремих індивідів і зростання обсягів доходів від інвестиційної активності в

суспільстві. У центрі уваги А. Пігу знаходяться

інвестиційні процеси, інтенсивність яких зумовлює відповідний рівень

економічного зростання.

У своїй теорії ефективної

конкуренції Йозеф Шумпетер започаткував інституціальний підхід до аналізу інвестиційних процесів.

На межі ХІХ–ХХ ст. основи

вільної конкуренції як регулятора капіталістичного господарства було підірвано

панування монополій вагомого значення проблемі державного регулювання

інвестиційних процесів і формування інвестиційного середовища за умов кризового

розвитку надавав Джон Мейнард Кейнс. Його провідною

ідеєю була необхідність державного регулювання капіталістичної економіки,

зокрема свідоме створення макроекономічних умов для економічного зростання

через формування економічних залучення інвестицій у національне господарство.

Кейнс першим вказує на необхідність стимулювання інвестиційного процесу.

Велику роль у

макроекономічній моделі Кейнса відігріє механізм інвестиційного

мультиплікатора. Мультиплікатор – це

відношення обсягів доходів до обсягів інвестицій.

Згодом формується нова, монетаристська концепція грошей, об’єктом впливу якої є

пропозиція ресурсів.

При зовнішніх розбіжностях та різних

підходах до вибору об’єкта регулювання розглядається єдиний об’єкт регулювання

– інвестиційний ринок. На основі стимулювання інвестиційної пропозиції, держава

тим самим стимулює й попит на ресурси.

Дослідження інвестиційної діяльності

було актуальним у різні часи, але кожному етапу історії притаманні свої

економічні теорії, які вивчають дане поняття і акцентують увагу на тих

аспектах, які є актуальними в даний період.

Інвестиційна діяльність – це сукупність практичних дій громадян, юридичних осіб і

держави з придбання і реалізації необоротних активів, а також фінансових

інвестицій, які не є складовою частиною еквівалентів грошових коштів.

Вітчизняні і зарубіжні

економісти розглядають інвестиції як довгострокове вкладення капіталу в різні

сфери і галузі економіки, інфраструктуру, соціальні програми, охорону

навколишнього природного середовища як всередині країни, так і за кордоном з

метою розвитку виробництва, соціальної сфери, підприємництва, отримання

прибутку.

В широкому розумінні,

інвестиції являють собою вкладення капіталу з метою його збільшення в

майбутньому. Одну їх частину складають споживчі блага, які не використовуються

в поточному періоді, вони відкладаються на збільшення запасів, іншу – ресурси,

які направляються на розширення виробництва.

Приріст капіталу за рахунок

інвестицій можна назвати процесом інвестування. Джерелом приросту капіталу й

головним мотивом інвестування є одержуваний прибуток. Обидва процеси –

вкладення капіталів і одержання прибутку – відбуваються упродовж певного часу,

тому вкладення капіталу, а потім і отримання прибутку може бути послідовним, паралельним або інтервальним.

При послідовному – прибуток буде одержано негайно після завершення інвестування в

повному обсязі. У другому випадку, одержання прибутку можливе до повного

завершення процесу інвестування. А при

інтервальному – між періодом інвестування і отримання прибутку минає певний

час, тривалість якого залежить від форми інвестування та особливостей

інвестиційного проекту.

Інвестиційна діяльність

поділяється на види, які залежать від джерела інвестування.

Інвестиційна діяльність

охоплює не одну сферу економічного життя, вона спрямована на науково-технічний

прогрес, державне управління економікою, фінансово-банківську діяльність,

ціноутворення тощо.

Відносини в інвестиційній

діяльності насамперед стосуються її джерел. Джерелами фінансування

інвестиційної діяльності, яка здійснюється суб’єктами господарювання є власні

фінансові ресурси інвесторів (прибуток, амортизація, грошові накопичення,

заощадження населення, фінансові кошти юридичних осіб тощо), позичені фінансові

кошти інвесторів (облігаційні позики, банківські та бюджетні кредити), залучені

кошти інвесторів (кошти від продажу акцій, пайових та інших внесків громадян),

а також бюджетні інвестиційні асигнування. Якщо розглянути інвестиційну

діяльність більш широко, тобто на національному рівні, то джерелами формування

інвестиційних вкладень виступають фонд відшкодування (у вигляді амортизаційних

відрахувань) і фонд накопичення (як частина національного доходу).

Суб’єкти інвестиційної

діяльності (рис. 7.1.) незалежно від форм власності та господарювання мають

рівні права в здійснення цієї діяльності; визначають цілі, напрямки, види та

обсяги інвестицій незалежно і самостійно; залучають для їх реалізації будь-яких

учасників інвестиційної діяльності, часто організовуючи конкурси та торги.

Суб’єкти інвестиційної

діяльності діють в інвестиційній сфері, де здійснюється практична реалізація

інвестицій. До складу інвестиційної сфери включаються: сфера капітального

будівництва, екологічна сфера, інноваційна сфера, сфера обігу фінансового капіталу

і реалізації майнових прав суб’єктів інвестиційної діяльності.

Суб’єкти інвестиційної

діяльності мають право об’єднувати кошти для здійснення спільного інвестування.

Інвестори можуть виступати в ролі замовників, вкладників, кредиторів, покупців,

а також виконувати інші функції учасників інвестиційного процесу. У випадку,

коли замовник не є інвестором, то він наділяється правами володіння,

користування й розпорядження інвестиціями на період і на умовах, які

визначаються договором між учасниками інвестиційного процесу.

Рис. 7.1. Суб’єкти інвестиційної діяльності

Якщо користувач об’єкта

інвестиційної діяльності є орендарем чи лізингоотримувачем, тобто не є

інвестором, то взаємовідносини між ними реалізуються шляхом угоди про

інвестування. Суб’єкти інвестиційної діяльності можуть також поєднувати функції

двох або кількох учасників. Усі інвестори мають права на здійснення

інвестиційної діяльності.

Учасники інвестиційної

діяльності повинні мати у своєму розпорядженні ліцензію або сертифікат на право

її здійснення.

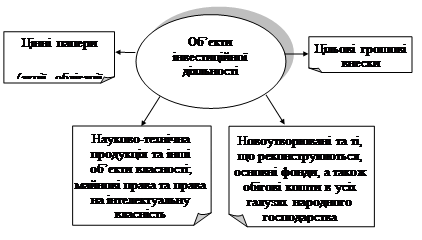

Об’єктом інвестиційної

діяльності може бути будь-яке майно. Перелік об’єктів поданий на рис. 7.2.

Основною метою інвестиційної

діяльності є забезпечення найбільш ефективних шляхів реалізації інвестиційної

стратегії фірми чи підприємства на окремих етапах їх розвитку.

Рис.7.2. Об’єкти інвестиційної діяльності

У процесі реалізації

основної мети інвестиційна діяльність спрямована на вирішення найважливіших

завдань розвитку економіки – на забезпечення високих темпів економічного

розвитку підприємств при достатній їхній фінансовій стійкості.

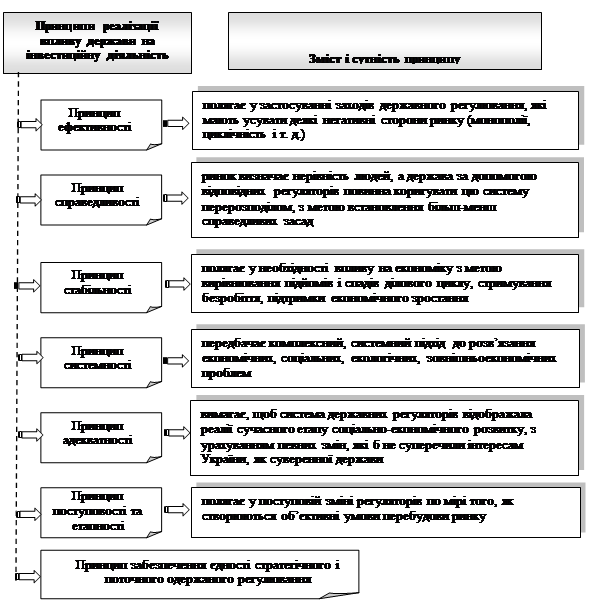

При реалізації інвестиційної

діяльності також доцільно окреслити роль держави, яка регулює її здійснення.

Тому існують загальні принципи реалізації впливу держави на інвестиційну

діяльність як на мікро-, так і на макрорівні.

Розвиток

будь-якого господарюючого суб’єкта чи національної економіки України в цілому

пов’язують зі створенням належного фінансування потреб за внутрішніми та

зовнішніми інвестиціями

Проблема

здійснення інвестиційної діяльності стала однією із найактуальніших у процесі

реформування економіки України. Пошук і мобілізація джерел інвестування, з

одного боку, та реалізація, з іншого, стали актуальними в усіх галузях

економічної діяльності. Без здійснення інвестицій неможливий нормальний процес

виробництва.

Якщо

трактувати інвестиції з точки зору фінансових параметрів, то це будь-які види

активів, що вкладаються у господарську діяльність з метою наступного отримання

доходу. Якщо ж поглянути з економічної точки зору, то інвестиції розглядаються

як витрати на створення чи придбання, розширення, реконструкцію і технічне переозброєння

основного капіталу.

Потрібно

виділити дві складові частини, які виражають сутність інвестування: вкладення

капіталу і одержання переваг, між якими

існує певний проміжок часу. Аналізуючи інвестиційну діяльність, потрібно

врахувати специфічні риси інвестицій:

§ інвестиції

вимагають значних фінансових витрат;

§ віддачу

від інвестицій можна отримати лише у перспективному періоді на стадії

експлуатації об’єкта інвестування;

§ при

здійсненні інвестицій виникає ризик, який варто врахувати, вибираючи та

реалізуючи інвестиційні проекти.

Рис.7.3. Принципи реалізації впливу

держави на інвестиційну діяльність

Здійснюючи

аналіз інвестиційної діяльності потрібно врахувати кваліфікаційні ознаки

інвестицій, які виражають зміст методики аналізу та її функціональне

призначення.

Продумана

та в науковому плані обґрунтована класифікація інвестицій дозволяє не тільки їх

грамотно враховувати, але й аналізувати рівень їх

використання й на цій основі отримувати об’єктивну інформацію щодо розробки та

реалізації ефективної інвестиційної політики. Великий інтерес викликає

класифікація інвестицій, яка наводиться в зарубіжній літературі та її

узагальнення з метою можливості використання у вітчизняній практиці.

І. Бланк

пропонує найбільш комплексну класифікацію інвестицій (табл. 7.1).

Таблиця 7.1

Класифікація інвестицій

|

Класифікаційні ознаки |

Види інвестицій |

Характеристика |

|

1 |

2 |

3 |

|

1.За об’єктами вкладення |

Реальні |

Вкладення коштів у реальні

активи як матеріальні, так і нематеріальні, тобто виробництво, реконструкція,

будівництво, модернізація певних потужностей,

переоснащення виробництва. |

|

Фінансові |

Вкладення коштів у різні

фінансові інструменти, переважно у цінні папери |

|

|

2.За рівнем ризику |

Безризикові |

Вкладання коштів у об’єкти

інвестування, за якими відсутній реальний ризик втрати капіталу і майже

гарантовано отримання розрахункової суми інвестиційного доходу |

|

Ризикові |

Передбачає можливість

втрати прибутку або всієї суми інвестованого капіталу |

|

|

Венчурні |

Пов’язане з кредитуванням

і фінансуванням науково-технічних розробок і винаходів, також

характеризується найвищим ступенем ризику |

|

|

3.За суб’єктами

інвестування |

Вітчизняні |

Характеризують вкладення

капіталу резидентами, тобто юридичними або фізичними особами, даної країни в

об’єкти інвестування, які знаходяться на її території |

|

Іноземні |

Передбачають вкладення

капіталу нерезидентами в об’єкти (інструменти) інвестування даної країни |

|

|

4.За характером участі в

інвестуванні |

Прямі |

Передбачають пряму участь

інвестора у виборі об’єктів інвестування і вкладення капіталу. Вони

здійснюються шляхом безпосереднього вкладення капіталу до статутних капіталів

інших підприємств. Пряме інвестування здійснюють в основному досвідчені

інвестори, які повністю проінформовані про об’єкти інвестування |

|

Непрямі (портфельні) |

Передбачають вкладення

капіталу інвестора, опосередковане іншими особами (фінансовими посередниками) |

|

|

5.За періодом

інвестування |

Короткострокові |

Характеризують вкладення

капіталу на період до одного року (короткострокові депозитні вклади, векселі,

короткострокові облігації) |

|

Довгострокові |

Характеризують вкладення

капіталу на період більше одного року (реальні інвестиції, пов’язані з

процесом виробництва) |

|

|

6.За формами власності

капіталу, що інвестується |

Приватні |

Характеризують вкладення

коштів фізичних і юридичних осіб |

|

Державні |

Характеризують вкладення

капіталу державних підприємств, а також коштів державного бюджету різних

рівнів і державних позабюджетних фондів |

|

|

Іноземні |

|

|

|

Спільні |

|

Реальні

інвестиції забезпечують приріст дійсного капіталу. В практиці господарювання

реальні інвестиції ще називають виробничими або капітальними. Реальні

інвестиції можуть бути у вигляді інноваційної форми інвестицій, під якою

розуміють вкладення в нововведення. Вона здебільшого складається з

інтелектуальних інвестицій.

Також

слід зазначити, що капітальні інвестиції і капітальні вкладення ототожнюються.

Однак, поняття «капітальні інвестиції» є набагато ширшим за «капітальні

вкладення» і крім них включає: витрати на інші необхідні матеріальні активи,

капітальний ремонт, нематеріальні активи і витрати на формування основного

стада.

Однією з

найважливіших класифікаційних ознак інвестицій є рівень ризику, тому що

прийняття будь-якого інвестиційного проекту не може ігнорувати його міру. У

країнах з нестабільною ринковою економікою ризики підприємців-інвесторів

особливо великі. Доходи від проектів, які будуть одержуватись в майбутньому,

можуть несподівано зменшитись через низку певних причин, які точно спрогнозувати

дуже важко, а інколи навіть і неможливо. До таких причин можуть відноситись

непередбачена втрата позиції інвестора на ринку через певні обставини, на які

інвестор не може вплинути, різке зростання цін на фактори виробництва,

зростання вимог держави у сфері оподаткування, екології, політичні реформи.

Деякі

автори класифікують інвестиції, залежно від напрямів здійснення інвестиційної

діяльності і виділяють такі напрями:

1) інвестиційні

інвестиції – придбання

ліцензій, патентів, програмних продуктів; фінансування наукових розробок;

підготовка та перепідготовка фахівців;

2) ануїтет – інвестиції, які приносять вкладнику

певний дохід через регулярні проміжки часу. Передусім це вкладення коштів у страхові

та пенсійні фонди.

У

літературі наводяться різні інші класифікації інвестицій і усі ці підходи мають

право на існування, тому що як з теоретичної, так і з практичної точки зору

вони є правильними. Вони дозволяють більш докладно представити інвестиції та

більш детально проводити аналіз з метою підвищення ефективності їх

використання. При детальному вивченні усіх класифікацій можна виділити ту

класифікацію інвестицій, яка найбільш придатна для використання на підприємстві

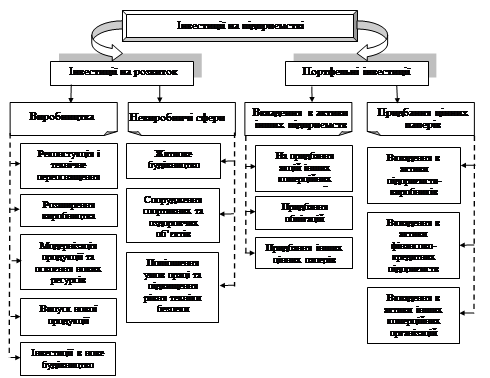

(рис. 7.4).

Перевагою

даної класифікації перед іншими полягає в тому, що вона дає справжнє уявлення

про мету підприємства щодо інвестицій та характеризує інвестиційний портфель

підприємства.

Наведена

класифікація інвестицій підприємства відображає найбільш суттєві їх ознаки.

Виділення й уточнення класифікаційних ознак та основних видів інвестицій

дозволяє визначити основні об’єкти аналізу інвестиційної діяльності

підприємства.

Важливим

для аналізу є функціональне призначення інвестицій (на дослідження, на рекламу

і т. д.), цільове спрямування інвестицій (на оновлення, модернізацію,

розширення, реконструкцію), галузева територіальна характеристика їх

розміщення.

Для

суб’єкта інвестування важливою є інформація про етап і структуру інвестиційного

ринку, потенційних і реальних інвесторів, форми інвестування та повернення

інвестованого капіталу, можливий вихід з інвестиційного проекту.

Рис. 7.4. Класифікація інвестицій на

підприємстві

Для

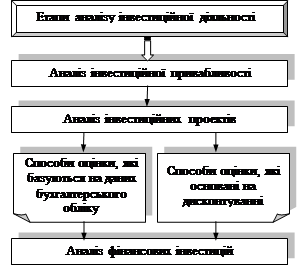

проведення аналізу потрібно в першу чергу визначити завдання, об’єкти та етапи

проведення аналізу інвестиційної діяльності.

Основними

об’єктами аналізу інвестиційної діяльності являються обсяг інвестицій, а саме

їх види і структура інвестицій.

Етапи

проведення аналізу інвестиційної діяльності наведені на рис. 7.5.

В умовах ринкової економіки предметом

купівлі-продажу можуть бути не лише основні засоби (земельні ділянки, будівлі,

автомашини тощо), матеріальні оборотні засоби (сировина, матеріали, готова

продукція, товари і т.д.), нематеріальні активи

(патент, ліцензії, торгові марки і т.д.), але й

фінансові інвестиції.

Фінансові

інвестиції – це активи, які

утримуються підприємством з метою збільшення прибутку за рахунок відсотків,

дивідендів тощо, зростання вартості капіталу або отримання інших вигод для інвестора.

Рис.7.5. Етапи

аналізу інвестиційної діяльності

До фінансових інвестицій відносяться інвестиції в:

§ акції;

§ облігації;

§ депозитні сертифікати;

§ казначейські зобов’язання;

§ інші цінні папери;

§ капітал інших підприємств.

Фінансові

інвестиції здійснюються з метою:

§ отримання відповідного, як правило,

сталого доходу (у вигляді дивідендів (відсотків), отриманих протягом

інвестиційного періоду; зростання ринкової вартості цінних паперів, що

знаходяться у власності інвестора). Інвестори зацікавлені в розширенні

підприємства, оскільки це призводить до зростання ринкової вартості цінних

паперів;

§ здійснення впливу на діяльність

підприємства, що інвестується. Цей вплив може виявлятися у можливостях

інвестора контролювати повністю або частково виробничу або фінансову діяльність

об’єкта інвестицій.

Залежно від мети інвестування, терміну

перебування на підприємстві i ліквідності, фінансові інвестиції поділяють на

поточні та довгострокові.

Поточні фінансові інвестиції – це інвестиції на

строк, що не перевищує одного року, та які можуть бути вільно реалізовані в

будь-який момент. Серед поточних фінансових інвестицій розрізняють еквіваленти

грошових коштів та інші поточні фінансові інвестиції.

До

еквівалентів грошових коштів

відносяться:

§ високоліквідні цінні папери, що характеризуються

низькою доходністю і високою надійністю;

§ цінні папери, які можуть бути вільно

реалізовані в будь-який момент з мінімальною (або без неї) втратою вартості;

§ цінні папери, які мають практично

постійну ринкову вартість (в основному придбаваються як страховий резерв

готівки).

Інші поточні фінансові інвестиції можуть:

§ обертатися на активному ринку;

§ бути вільно реалізовані з незначною

втратою вартості;

§ мати строк обігу в межах року або

придбаваються з метою перепродажу незалежно від виду інвестиції;

§ приносити дохід у вигляді відсотків, або

за рахунок різниці між покупною та продажною цінами при перепродажу.

Довгострокові фінансові

інвестиції – це

інвестиції строком погашення більше одного року, а також інвестиції, які не

можуть бути вільно реалізованими в будь-який момент.

До кожної з вище наведених категорій

фінансових інвестицій у цінні папери можуть належати інвестиції у цінні папери,

які є інструментами капіталу (акції, паї майнові права), боргові інструменти (боргові цінні

папери, довгострокові векселі, інше) та окремий вид – похідні інструменти, правила обліку яких регулюються П(С)БО 13

«Фінансові інструменти».

Крім того, кожен з видів залежно від

мети (наміру) інвестора може бути кваліфікований як придбаний з метою перепродажу та такий, що утримується до погашення (боргові

інструменти) або безстроково (інструменти капіталу).

Інвестиції, придбані з метою перепродажу, які у будь-який момент можуть бути

реалізовані, слід кваліфікувати як поточні, навіть якщо по своїй первісній

природі вони є довгостроковими.

Залежно від рівня впливу інвестора на

інвестоване підприємство інвестиції поділяються на:

§ інвестиції

в асоційовані підприємства – інвестиції у підприємство, в якому інвестору належить

блокувальний (більше 25%) пакет акцій (голосів) і яке не є дочірнім або

спільним підприємством інвестора;

§ інвестиції

в дочірні підприємства

– інвестиції в підприємства, які перебувають під контролем материнського

(холдингового) підприємства. Контроль (володіння більше 50% акцій з правом

голосу) – вирішальний вплив на фінансову, господарську і комерційну політику

підприємства з метою одержання вигод від його

діяльності;

§ інвестиції

в спільну діяльність –

інвестиції для ведення господарської діяльності, зі створенням або без

створення юридичної особи, яка є об’єктом спільного контролю двох або більше

сторін відповідно до письмової угоди між ними.

Спільний

контроль – розподіл

контролю за господарською діяльністю відповідно до угоди про ведення спільної

діяльності.

7.2. Нормативно-правове і фінансове регулювання

інвестиційної діяльності

Інвестування

є складним видом діяльності, в процесі якої потрібно зважити всі за і проти

інвестиційних вкладень, чи є вони доцільними і яку користь від них отримає

підприємство. Серед основних документів, які регулюють облік на підприємствах є

національні положення (стандарти) бухгалтерського обліку.

Визначення

поняття «інвестиційна діяльність» подано у П(С)БО 4 «Звіт про рух грошових

коштів» і тут же описано, як саме відбувається рух грошових коштів в результаті

інвестиційної діяльності. Також які саме статті «Звіту про рух грошових коштів»

відображають суми грошових надходжень і в результаті яких подій це

відбувається.

Як ми

вже зазначали, інвестиційна діяльність

– це придбання та реалізація необоротних активів і фінансових інвестицій, тому

дослідження і аналіз такого поняття як

«фінансові інвестиції» є також важливим аспектом при вивченні теми. У П(С)БО 2

«Баланс» розкривається зміст всіх статей Форми 1, в тому числі і статті

«Поточні фінансові інвестиції». А у П(С)БО 17 «Податок на прибуток» сказано, що

тимчасові різниці, які виникають внаслідок фінансових інвестицій

оподатковуються.

П(С)БО 7

«Основні засоби» дає можливість всім суб’єктам господарювання визначити, які

саме активи є основними засобами, за якою вартістю вони оцінюються і які методи

амортизації можуть застосовуватися підприємствами. У даному положенні визначено

багато особливостей, які пов’язані з обліком і використанням основних засобів.

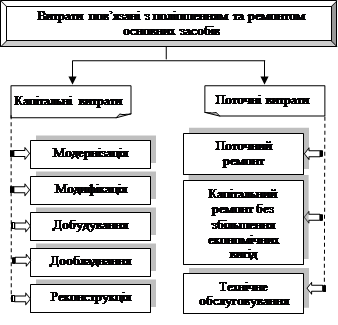

У п.4 П(С)БО 7 «Основні засоби» наведено визначення терміна

«незавершені капітальні інвестиції в необоротні матеріальні активи», а в п.14

йдеться про витрати, пов’язані з поліпшенням об’єкта, тобто модернізація,

модифікація, добудова, дообладнання, реконструкція, що проводять до збільшення

майбутніх економічних вигід, первісно очікуваних від використання об’єкта.

Розподіл та відображення витрат на поліпшення і ремонти основних засобів

відповідно до П(С)БО 7 подано на рис. 7.6.

Рис.

7.6. Розподіл витрат відповідно до П(С)БО 7 «Основні засоби»

Капітальні витрати – роботи, пов’язані з поліпшенням

об’єкта, що впливає на збільшення майбутніх економічних вигод,

первісно очікуваних від його використання та які можна достовірно оцінити.

Понесені

витрати відображають за Дт рахунку 15 «Капітальні

інвестиції» та додають до первісної вартості об’єкта основних засобів.

Поточні витрати – роботи, здійснювані для підтримки

об’єкта в робочому стані згідно з п.15 П(С)БО 7.

Понесені

витрати відображають за Дт рахунків витрат і

включають до складу витрат звітного періоду (рахунки 23, 91, 92, 93, 94).

При

об’єднані підприємств, акції контрольного пакету повинні відображатися у складі

фінансових інвестицій – це визначено у П(С)БО 19 «Об’єднання підприємств».

Оскільки

суб’єкти малого підприємництва користуються іншими формами Балансу і Звіту про

фінансовий результат (форма № 1-М і форма № 2-М), то у П(С)БО 25 «Фінансовий

звіт суб’єктів малого підприємництва» говориться у яких саме статтях Балансу і

Звіту про фінансові результати відображаються фінансові інвестиції. П(С)БО 12

«Фінансові інвестиції» повністю присвячений фінансовим інвестиціям, тут

визначається як саме оцінюється і обліковується

цей вид інвестиції. В даному П(С)БО зазначається, що фінансові

інвестиції оцінюють за: ціною придбання з врахуванням супутніх витрат,

справедливою вартістю інвестицій при обмінні їх на цінні папери, справедливою

вартістю, визначеною бартерним контрактом.

У П(С)БО 3 «Звіт про

фінансові результати» зазначається, що доходи, які входять до складу

інвестиційних доходів відображаються у статті «Інші доходи» Звіту про фінансові

результати. Інвестиційні ж витрати входять до складу інших витрат – П(С)БО 16

«Витрати».

Отже,

проаналізувавши наведені вище П(С)БО можна сказати, що дані нормативні акти

частково розкривають поняття «інвестиції» і «інвестиційна діяльність», проте подана

ними характеристика не є повною.

Інвестиційна

діяльність крім П(С)БО регулюється

багатьма іншими законами, в яких визначаються і пояснюються основні аспекти,

які потрібно знати під час вирішення проблем, що виникають в ході обліку

інвестиційної діяльності. Найголовнішими з них є Закон України «Про

інвестиційну діяльність» і «Про іноземні інвестиції». В першому нормативному

акті зазначаються всі умови проведення інвестиційного процесу на території

України. Тут визначено, який саме вид діяльності можна назвати інвестиційною

діяльністю, хто є її суб’єктами і які права вони мають, які обов’язки повинні

виконувати. Даний закон спрямований на забезпечення рівних прав і захисту всіх

суб’єктів інвестиційної діяльності.

В Законі

України «Про іноземні інвестиції» говориться про такий вид інвестицій, як

іноземні інвестиції, вказуються їх види, форми і особливості, як саме воно

здійснюється, на яких умовах виконується і що саме контролюється державою.

Ще одним

важливим нормативним актом, який регулює процес інвестування являється Закон

України «Про режим іноземного інвестування», в якому детально описано про

іноземні інвестиції, їх види, форми, оцінка. Законом визначено особливості

режиму іноземного інвестування на території України. А Указ Президента України

«Про заходи щодо поліпшення інвестиційного клімату в Україні» від 28.10.05 р.

№1513/2003 є важливим як для вітчизняних, так і для іноземних інвесторів.

Згадується

про інвестиції, а також про деякі особливості, пов’язані з інвестиційною

діяльністю у Законі України «Про оподаткування прибутку підприємства». Цим

нормативним актом передбачено визначення і пояснення таких понять, як

інвестиційний податковий кредит, реінвестиція, фінансові, капітальні і

портфельні інвестиції. В ст.1 даного закону встановлено, що під капітальною

інвестицією слід розуміти господарську операцію, яка передбачає придбання

будинків, споруд, інших об’єктів нерухомої власності, інших основних фондів та

нематеріальних активів, які підлягають амортизації згідно з цим законом.

В

Господарському Кодексі України обґрунтовується доцільність інвестицій в

інноваційну діяльність і форми такого інвестування. Також тут ідеться про

підприємства з іноземними інвестиціями.

Головний

документ організації бухгалтерського обліку на підприємстві є Закон України «Про

бухгалтерський облік та фінансову звітність в Україні», який визначає принципи,

вимоги, загальні правила до оформлення бухгалтерських документів, в тому числі

документів, які оформляються між собою учасники інвестиційної діяльності.

В Інструкції по застосуванню Плану рахунків бухгалтерського

обліку активів, капіталу, зобов’язань і господарських операцій підприємств і

організацій зазначено, що рахунок 35 «Поточні фінансові інвестиції» призначений

для обліку поточних фінансових інвестицій, а рахунок 15 «Капітальні

інвестиції» використовується для обліку

витрат на придбання або створення матеріальних і нематеріальних необоротних

активів. Також тут передбачено, що облік доходів, які виникають в процесі

звичайної діяльності, але не пов’язані з операційною та фінансовою діяльністю

підприємства, ведеться на рахунку 74 «Інші доходи», який має певні субрахунки.

7.3. Первинний облік фінансових інвестицій

Однією

з умов правильного здійснення бухгалтерського обліку є наявність і

достовірність первинних документів, оскільки саме вони відображають факт

здійснення господарських операцій. На їх підставі здійснюються бухгалтерські

записи у аналітичному та синтетичному обліку, від правильності яких залежить

якість складання фінансової звітності. Документообіг представляє собою

комбінацію та послідовність первинних документів, який складається для кожного

розділу бухгалтерського обліку. Підприємство самостійно визначає форму та

необхідні реквізити документу з обов’язковою наявністю обов’язкових реквізитів.

Умовно,

весь документообіг з фінансових інвестицій можна поділити:

1) надходження фінансових інвестицій;

2) переоцінка фінансових інвестицій;

3) нарахування та одержання відсотків за інвестиціями;

4) погашення і реалізація фінансових інвестицій.

Відповідно до цього кожний етап обліку

буде оформлюватися документами, які складаються відповідно до змісту

господарської операції.

При придбанні, перепродажу цінних

паперів з каси або поточного рахунку підставою для здійснення записів в

бухгалтерському обліку є прибутковий касовий ордер чи виписка банку. Якщо

вартість придбаних (перепроданих) цінних паперів (таких як облігації та інші

аналогічні цінні папери) вища або нижча від їх номінальної вартості, додатково

складається довідка бухгалтерії, в якій зазначається списання або донарахування

частини різниці між купівельною та номінальною вартістю (по розрахунку) цінного

паперу.

За кожним пакетом придбаних цінних

паперів в 2-х примірниках складається реєстр, який повинен мати наступні обов’язкові реквізити:

§ найменування емітенту;

§ номінальну ціну цінного паперу;

§ купівельну вартість;

§ номер, серію тощо;

§ загальну кількість;

§ дату купівлі;

§ дату продажу.

Усі цінні папери мають зберігатися у вогнетривких шафах, сейфах.

За відсутності необхідних умов їх можна здати на зберігання до банку

Матеріальна відповідальність за їх збереження покладається на касира або особу,

яка виконує його обов’язки.

Всі цінні папери описуються в Книзі

обліку цінних паперів, яка повинна бути зброшурована, скріплена печаткою підприємства

та підписами керівника та головного бухгалтера, сторінки пронумеровані.

Виправлення в Книгу можуть вноситися лише з дозволу керівника та головного

бухгалтера із зазначенням дати виправлень.

7.4.

Синтетичний та аналітичний облік фінансових інвестицій

Бухгалтерський облік наявності та руху

поточних фінансових інвестицій та еквівалентів грошових коштів ведеться на рахунку

35 «Поточні фінансові

інвестиції». За дебетом рахунка 35 «Поточні фінансові інвестиції»

відображається придбання (надходження) еквівалентів грошових коштів та поточних

фінансових інвестицій, за кредитом, зменшення їх вартості та вибуття.

Рахунок 35

«Поточні фінансові інвестиції»

має такі субрахунки:

351 «Еквіваленти грошових коштів»;

352 «інші поточні фінансові інвестиції».

Для обліку довгострокових інвестицій

використовується рахунок 14 «Довгострокові фінансові інвестиції». Рахунок

призначений для узагальнення інформації про наявність та рух довгострокових

інвестицій (вкладень) у цінні папери інших підприємств, облігації державних та

місцевих позик, статутний капітал інших підприємств, створених на території

країни та за кордоном.

За дебетом рахунка відображається

вартість довгострокових інвестицій, за кредитом – їх вибуття (списання) чи

зменшення вартості, а також одержання дивідендів від об’єкта інвестування, якщо

облік інвестицій ведеться за методом участі в капіталі.

Рахунок 14

«Довгострокові фінансові інвестиції» має такі субрахунки:

141 «Інвестиції пов’язаним сторонам за

методом обліку участі в капіталі»;

142 «Інші інвестиції пов’язаним сторонам»;

143 «Інвестиції непов’язаним сторонам».

Пов’язані сторони – це особи, стосунки між якими

обумовлюють можливість однієї сторони контролювати іншу, або здійснювати

суттєвий вплив на прийняття фінансових та оперативних рішень іншою стороною.

Аналітичний

облік здійснюється за видами фінансових інвестицій та об’єктами

інвестування. При цьому повинна забезпечуватись можливість отримання

інформації про фінансові вкладення в об`єкти як на території України, так і за

кордоном.

Аналітичний

облік цінних паперів:

§ Акції – за акціонерними товариствами та

видами акцій із зазначенням номінальної та фактичної (облікової) вартості.

§ Акції

іноземних акціонерних товариств – за акціонерними товариствами та видами акцій в гривнях та в

іноземній валюті, в якій вони випущені.

§ Депозитні

сертифікати – за

установами банків та строків відшкодування грошових коштів.

§ Облігації – за строками, видами та емітентами, із

забезпеченням можливості одержання даних про фінансові вкладення в країні і за

кордоном, а також у національній та іноземній валюті.

Аналітичний облік ощадних сертифікатів

ведуть за банками, які видали сертифікати.

7.5. Первісна оцінка фінансових інвестицій

Придбання фінансових

інвестицій здійснюється

такими шляхами:

§ за

грошові кошти;

§ шляхом

обміну на цінні папери власної емісії;

§ шляхом

обміну на інші активи.

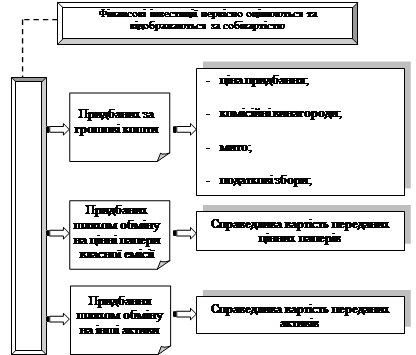

Фінансові інвестиції, згідно з П(С)БО 12

«Фінансові інвестиції», первісно

оцінюються та відображаються в обліку за

собівартістю. Собівартість включає

ціну придбання та всі додаткові витрати понесені при придбанні фінансової

інвестиції, а саме: комісійні винагороди, гонорари, мито, податки , банківські

збори та інше.

Залежно від форми сплати чи придбання

фінансової інвестиції, її собівартість визначається по-різному (рис. 7.7).

![]()

Рис. 7.7. Первісна оцінка фінансових

інвестицій

Якщо інвестиції придбані шляхом обміну

на інші цінні папери або цінні папери власної емісії, то їх собівартістю є

справедлива вартість переданих в сплату цінних паперів. Якщо інвестиції

придбані шляхом обміну на інші активи, їх собівартість дорівнює справедливій

вартості переданих активів.

Придбання фінансових інвестицій відображається в

обліку такими записами (табл. 7.2)

Таблиця 7.2

Кореспонденції

рахунків з придбання фінансових

інвестицій

|

№ з/п |

Зміст

операцій |

Кореспонденція

рахунків |

||

|

Дебет |

Кредит |

|

||

|

1 |

2 |

3 |

4 |

|

|

1. |

Придбано

поточні фінансові інвестиції за готівку в сумі 10000 грн. |

35

«Поточні фінансові інвестиції» |

301

«Каса в національній валюті» |

|

|

2. |

Придбано

поточні фінансові інвестиції за рахунок коштів на рахунку в банку в сумі

12000 грн. |

35

«Поточні фінансові інвестиції» |

311

«Поточні рахунки в національній валюті» |

|

|

3. |

Придбано поточні фінансові інвестиції

в рахунок погашення заборгованості покупців та замовників (оцінка на

попередню звітну дату 5000 грн.) |

35

«Поточні фінансові інвестиції» |

36

«Розрахунки з покупцями та замовниками» |

|

|

4. |

Придбано поточні фінансові інвестиції

в рахунок погашення дебіторської заборгованості (теперішня вартість 16000

грн.) |

35

«Поточні фінансові інвестиції» |

37

«Розрахунки з різними дебіторами» |

|

|

5. |

Отримано поточні фінансові інвестиції

як внесок до статутного капіталу в сумі 70000 грн. |

35

«Поточні фінансові інвестиції» |

46

«Неоплачений капітал» |

|

|

6. |

Придбана частка (80%) у статутному

капіталі підприємства шляхом перерахування грошових коштів з поточного

рахунку в сумі 80000 грн. |

141

„Інвестиції пов’язаним сторонам за методом участі в капіталі” |

311

«Поточні рахунки в національній валюті» |

|

|

7. |

Придбана частка (15%) у статутному

капіталі підприємства, яке є пов’язаною стороною, шляхом перерахування коштів

з поточного рахунку в сумі 50000 грн. |

142

«Інші інвестиції пов’язаним сторонам» |

311

«Поточні рахунки в національній валюті» |

|

|

8. |

Придбана частина (10%) у статутному

капіталі підприємства, яке не є пов’язаною стороною, шляхом передачі

довгострокового векселя, теперішня вартість якого 32000 грн. |

143

«Інвестиції не пов’язаним сторонам» |

162

«Довгострокові векселі одержані» |

|

|

|

Придбання довгострокових облігацій за

грошові кошти в сумі 100000 грн. |

143

«Інвестиції не пов’язаним сторонам» |

311

«Поточні рахунки в національній валюті» |

|

7.6. Оцінка фінансових інвестицій на дату балансу

Фінансові інвестиції, первісно

зараховані на баланс за собівартістю, на кожну дату балансу відображаються з використанням таких оцінок:

1) за

справедливою вартістю;

2) за

собівартістю з врахуванням зменшення корисності;

3) за

вартістю, визначеною за методом участі в капіталі;

4) за

амортизованою собівартістю.

Застосування того чи іншого методу

залежить від мети придбання інвестицій, рівня впливу інвестора на інвестоване

підприємство, строку, на який вони були придбані (табл. 7.3).

Таблиця 7.3

Оцінка

фінансових інвестицій на дату балансу

|

Види фінансових інвестицій |

Оцінка, що застосовується для відображення інвестицій на дату

балансу |

|

Інвестиції в асоційовані, дочірні, спільні підприємства |

1. Вартість, визначена за методом участі в капіталі. 2. Справедлива вартість. Цей метод

застосовується для обліку фінансових інвестицій в асоційовані, дочірні,

спільні підприємства за наявності однієї з умов: а) фінансові інвестиції придбані та утримуються виключно для

продажу протягом 12 місяців з дати придбання; б) асоційоване, або дочірнє підприємство ведуть діяльність в

умовах, які обмежують його здатність передавати кошти інвестору протягом

періоду, що перевищує 12 місяців. 3. Собівартість з врахуванням зменшення корисності. Цей метод

використовується за наявності однієї з умов, п.2., у разі неможливості

визначення справедливої вартості інвестиції. |

|

Фінансові інвестиції, що придбані та утримуються до їх

погашення (боргові цінні папери) |

Амортизована собівартість |

|

Фінансові інвестиції, що придбані та утримуються з метою їх

продажу |

1. Справедлива вартість. 2. Собівартість з врахуванням зменшення корисності ( якщо

справедливу вартість визначити неможливо). |